|

|

РОССИЙСКИЙ ЭКОНОМИЧЕСКИЙ УНИВЕРИТЕТСтр 1 из 5Следующая ⇒ РОССИЙСКИЙ ЭКОНОМИЧЕСКИЙ УНИВЕРИТЕТ ИМ. Г. В. ПЛЕХАНОВА.

Кафедра «Банковского дела»

КУРСОВАЯ РАБОТА

по дисциплине «Кредитный рынок»

На тему: «Агентство по страхованию вкладов (АСВ) и его роль в регулировании кредитно-банковского кризиса 2008-2010 гг.»

Выполнила студентка 2 курса, группы Д-405 факультета дистанционного обучения Зайцева Анастасия Юрьевна

Научный руководитель: ст. преподаватель Сусуркаева Петимат Хаважевна Москва 2011 СОДЕРЖАНИЕ

ВВЕДЕНИЕ ………………………………………………………………………………...……3 Глава I. Понятие, значение и роль АСВ в системе страхования вкладов 1.1. Нормативно-правовое регулирование системы страхования вкладов………………5 1.2. Цели деятельности, задачи и полномочия АСВ………………………………………6 1.3. Особенности правового статуса АСВ………………………………………………….7 Глава II. Анализ деятельности АСВ 2.1. Проблема качества активов в контексте деятельности АСВ………………………..11 2.2. Осуществление АСВ полномочий по выявлению нарушений в работе кредитных организаций……………………………………………………………………………..…..16 2.3. Деятельность АСВ в период кредитно-банковского кризиса 2008-2010 гг………..20

Глава III. Перспективы развития системы страхования вкладов 3.1. Участие банков в системе страхования вкладов и институциональные аспекты развития рынка вкладов……………………………………………………………………24 3.2. Стратегия развития АСВ………………………………………………………………27

ЗАКЛЮЧЕНИЕ ………………………………………………………………………………..29 СПИСОК ЛИТЕРАТУРЫ........................................................................................................31 Приложения ………… …………………………………………………………………………..32 ВВЕДЕНИЕ

Одним из проявлений стабилизации российской экономики является выраженная тенденция к росту реальных доходов населения, соответственно, его сберегательного потенциала. Денежные накопления граждан являются важным резервом увеличения ресурсной базы банковского сектора, столь необходимого для расширения его инвестиционных возможностей. Поэтому задача по активизации процесса мобилизации финансовых ресурсов физических лиц во вклады имеет для нашей страны макроэкономическую значимость. В настоящее время одним из основных направлений реформирования и совершенствования банковской системы государством и банковским сообществом признано обеспечение эффективного функционирования и совершенствования системы страхования вкладов физических лиц. Создание системы страхования банковских вкладов преследует несколько взаимосвязанных и взаимообусловленных целей, заключающихся в защите прав и законных интересов вкладчиков, повышению уровня доверия к банковской системе и стимулированию привлечения сбережений населения в банковскую систему. Для достижения названных целей создается специальный фонд, который находится в собственности государственной корпорации Агентство по страхованию вкладов (АСВ), которое осуществляет все функции связанные с функционированием системы защиты депозитов. Таким образом, в отечественной банковской системе появился новый субъект, правовой статус которого закреплен в законе, однако его место в банковской системе осталось неопределенным. С одной стороны, не являясь коммерческой организацией и не осуществляя банковские операции, АСВ не относится к кредитным организациям, представляющим нижний уровень банковской системы. С другой стороны, отсутствие государственно-властных полномочий в отношении субъектов управляемой Агентством системы, свидетельствует о спорности отнесения его к верхнему уровню банковской системы. Одновременно не вызывает сомнения, что данная организация является элементом банковской системы, как обеспечивающая функционирование кредитных организаций. В этой связи неизбежно возникает вопрос о месте Агентства по страхованию вкладов в отечественной кредитно-финансовой системе. Разрешение обозначенной проблемы имеет не только теоретическую актуальность, обусловленную необходимостью четкого структурирования банковской системы и внутренних взаимосвязей между ее элементами, но обладает также высокой практической значимостью. Появление в банковской системе России субъекта, тяготеющего по своему правовому статусу к верхнему уровню, позволяет говорить о наметившейся тенденции демонополизации управляющей функции Центрального банка Российской Федерации. В этой связи весьма интересным представляется анализ возможной эволюции полномочий АСВ. Целями данной работы является исследование вопросов функционирования Агентства по страхованию вкладов, проведение анализа деятельности Агентства и разработка рекомендаций для сбалансированного развития и модернизации всех бизнес-процессов Агентства. Для достижения целей работы необходимо решить следующие задачи: 1) изучение нормативной и научно-экономической информации; 2) определение правовой природы отношений по страхованию вкладов в России; 3) раскрытие основных направлений деятельности АСВ; 4) сформулировать возможные варианты развития системы страхования вкладов в России. Нормативно-правовое регулирование системы страхования вкладов

Основными нормативными документами в системе страхования вкладов являются: 1. Федеральный закон от 23.12.2003 г. N 177-ФЗ "О страховании вкладов физических лиц в банках Российской Федерации" (ред. от 29.12.2010 г.). Настоящий Федеральный закон устанавливает правовые, финансовые и организационные основы функционирования системы обязательного страхования вкладов физических лиц в банках Российской Федерации, компетенцию, порядок образования и деятельности организации, осуществляющей функции по обязательному страхованию вкладов, порядок выплаты возмещения по вкладам, регулирует отношения между банками Российской Федерации, Агентством, Центральным банком Российской Федерации (Банком России) и органами исполнительной власти Российской Федерации в сфере отношений по обязательному страхованию вкладов физических лиц в банках. Положение от 16.01.2004 г. №248-П «О порядке рассмотрения Банком России ходатайства банка о вынесении Банком России заключения о соответствии банка требованиям к участию в системе страхования вкладов» (ред. от 20.10.2004). Настоящее Положение устанавливает порядок рассмотрения Банком России ходатайства банка о вынесении Банком России заключения о соответствии банка требованиям к участию в системе страхования вкладов. 3. Федеральный закон от 25.11. 1999 г. N 40-ФЗ "О несостоятельности (банкротстве) кредитных организаций" (ред. от 19.07.2009). Федеральный закон от 2.12.1990 года № 395-1 «О банках и банковской деятельности» (ред. от 15.11.2010, с имз. 07.02.2011 г.). 5. Федеральный закон Российской Федерации от 27 октября 2008 г. N 175-ФЗ "О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2011 года" (ред. от 19.07.2009 г.). 6. Указание ЦБ РФ от 1.04.2004 г. N 1417-У "О форме реестра обязательств банка перед вкладчиками" (ред. от 26.11.2007 г.). Указание ЦБ РФ от 16.01.2004 г. № 1379-У «Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов» (ред. от 27.10.2009 г.). Соглашение № 2004-0021/5 между государственной корпорацией «Агентство по страхованию вкладов» и Ассоциацией региональных банков России о сотрудничестве и взаимодействии в области страхования вкладов. Глава II. Анализ деятельности АСВ. Глава III. Перспективы развития системы страхования вкладов Стратегия развития АСВ

Стратегия развития АСВ основывается на нормах законодательства, регламентирующих деятельность Агентства по выполнению возложенных на него государством функций и полномочий, решениях Президента и Правительства Российской Федерации и Банка России. Основное направление стратегии - сбалансированное развитие и модернизацию всех бизнес-процессов агентства для достижения к концу планового периода максимального соответствия «Основополагающим принципам для эффективных систем страхования депозитов», утвержденным Базельским комитетом по банковскому надзору совместно с Международной ассоциацией страховщиков депозитов. Реализация стратегии будет осуществляться путем подготовки и выполнения утверждаемых правлением АСВ перспективного пятилетнего плана основных мероприятий, а также годовых планов. Оценка хода реализации стратегии будет осуществляться на основе целевых показателей эффективности деятельности агентства (ЦПЭ). Результаты анализа будут ежегодно докладываться совету директоров АСВ, а также отражаться в годовых отчетах агентства. Стратегические цели и задачи Агентства, связанные с выполнением его трех основных функций, сформулированы следующим образом: - Эффективная защита вкладчиков от потери застрахованных сбережений. - Осуществление действенных мер по предупреждению банкротства банков с максимальным использованием возможностей частных инвесторов. - Максимально возможное и справедливое удовлетворение требований кредиторов при минимизации установленных законом сроков проведения процедур конкурсного производства (ликвидации). Для обеспечения эффективной деятельности Агентства необходимо: 1. Внедрение в Агентстве современных моделей управления; 2. Технологическая модернизация Агентства, всестороннее применение передовых технологий и инноваций; 3. Поддержание высокой информированности населения о системе страхования вкладов, предоставление значимой информации о процедурах ликвидации и санации банков; 4. Постоянное повышение квалификации и производительности труда персонала. Важным вопросом является обеспечение юридической защищенности Агентства и его работников (так же как и работников Банка России) при выполнении ими процедур санации и ликвидации банков. Основополагающие принципы для эффективных систем страхования депозитов, утвержденные Базельским комитетом по банковскому надзору и Международной ассоциацией страховщиков депозитов, устанавливают, что «страховщик депозитов и лица, работающие на него, должны иметь защиту от судебного преследования за решения и действия, принятые ими в ходе добросовестного выполнения возложенных на них функций и полномочий». Российская система страхования вкладов пока не соответствует указанному рекомендованному принципу. Это затрудняет принятие своевременных и решительных мер в рамках санации и ликвидации банков, в частности, по расследованию сомнительных сделок и преследованию лиц, виновных в доведении кредитных организаций до банкротства или предбанкротного состояния. В совокупности все цели направлены на сбалансированное развитие и модернизацию всех внутренних процедур Агентства с тем, чтобы к концу планового периода достичь максимального соответствия международно-признанным основополагающим принципам для эффективных систем страхования депозитов. Это позволит повысить качество банковской деятельности и обеспечит долгосрочную эффективность и устойчивость бизнеса кредитных организаций.

ЗАКЛЮЧЕНИЕ В настоящее время ситуациюв банковской системе можно оценить как стабильную. Большинство банков в основном завершило процесс адаптации к новым реалиям, они перешли к наращиванию объемов проводимых операций. В свою очередь, эти процессы отразились и на деятельности Агентства по страхованию вкладов. Деятельность Агентства направлена на реализацию публичных интересов. АСВ заинтересовано в обеспечении стабильности банковской системы в России. Агентство не нацелено на получение прибыли, его задача - обеспечить нормальное функционирование системы страхования вкладов. Реализовать данную задачу можно, лишь предоставив Агентству необходимый объем управленческих полномочий. АСВ позиционируется в качестве одного из агентов государства по осуществлению финансовой политики в стране в целом. Исследование правового статуса Агентства по страхованию вкладов позволило сделать вывод о том, что действующее законодательство не позволяет однозначно отнести АСВ к верхнему, либо к нижнему уровню банковской системы, что затрудняет определение его места в банковской системе России. Сегодня существование Агентства имеет огромный потенциал не только для повышения стабильности банковской системы и доверия населения к кредитным организациям, но и также для коренной реструктуризации верхнего уровня банковской системы России, управленческого уровня. Незначительные изменения полномочий Агентства, направленные на наделение его управленческими полномочиями, позволит ликвидировать монополизм Центробанка в управлении банковской системой страны. Для создания полисубъектной системы управления в сфере банковской деятельности целесообразно наделить Агентство по страхованию вкладов правами на непосредственное получение от банков финансовой отчетности и на самостоятельное проведение тематических проверок банков - участников системы страхования (результаты проверки должны признаваться обязательными как для проверяемого банка, так и для ЦБ РФ). Поскольку от финансового положения кредитной организации зависит финансовая устойчивость системы страхования, АСВ будет очень заинтересовано в эффективном выполнении этой функции, что обеспечит неформальный подход к финансовому надзору. По мере распространения закона о страховании вкладов на другие категории депозитов под надзор АСВ будут постепенно переходить новые кредитные организации. Речь идет исключительно о финансовом надзоре, т.е. надзоре за финансовым положением кредитных организаций. Вопросы соблюдения банковского законодательства должны остаться в надзорной компетенции Центробанка. Агентству также целесообразно передать полномочия по санации кредитных организаций-участников системы страхования вкладов в порядке осуществления мер по предупреждению банкротства, непосредственная заинтересованность АСВ в недопущении банкротства банков будет способствовать более ответственному подходу к процедуре финансового оздоровления. В этой связи вполне логично предоставление права АСВ осуществлять финансовую поддержку банков-участников системы, испытывающих трудности с ликвидностью. Однако при обязательном контроле со стороны Агентства за финансовой политикой банка с момента предоставления такой помощи. Необходимо также предусмотреть право Агентства исключать банк из системы страхования вкладов за несвоевременную уплату страховых взносов, что должно являться безусловным основанием для отзыва банковской лицензии. В период кризиса Агентство обеспечивало бесперебойное функционирование системы страхования вкладов, эффективное управление конкурсным производством (ликвидацией) в несостоятельных банках и реализация мер финансового оздоровления в социально и экономически значимых банках способствовали поддержанию стабильности банковской системы, расширению кредитования банками производственных предприятий в целях устойчивого экономического развития страны. В социальной сфере, защищая права и законные интересы граждан, предприятий и организаций, столкнувшихся с проблемами банков, Агентство содействовало сохранению рабочих мест, увеличению налоговых поступлений в бюджет, положительно воздействуя таким образом на социальную ситуацию в целом ряде регионов. Путем быстрого возврата сбережений вкладчикам несостоятельных банков Агентство препятствовало снижению благосостояния и уровня жизни людей, способствовало социальной стабильности, улучшению морального климата в семьях и в обществе в целом. Сейчас АСВ выполняет три функции: процедуры по выплате страхового возмещения, ликвидации и санации банков. Все эти функции связаны между собой и взаимодополняемы. Они направлены на решение одних и тех же задач — защиту кредиторов и защиту банковской системы. СПИСОК ЛИТЕРАТУРЫ

1. Федеральный закон от 23.12.2003 N 177-ФЗ "О страховании вкладов физических лиц в банках Российской Федерации" (ред. от 29.12.2010). 2. Указание Банка России от 16.01.2004 г. № 1379-У «Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов» (ред. от 27.10.2009). 3. Федеральный закон от 12.01.1996 № 7-ФЗ "О некоммерческих организациях" 4. Федеральный закон от 25.02.1999 № 40-ФЗ "О несостоятельности (банкротстве) кредитных организаций" 5.Федеральный закон 10.07.2002 г. №86-ФЗ «О Центральном Банке Российской Федерации (Банке России)» (ред. 07.02.2011 г.). 6. Гарсия Г. Страхование депозитов и управление кризисами, 2000 7. Голубев С.А., Гузнов А.Г., Комиссарова М.В. Система страхования вкладов: вопросы взаимоотношения Банка России и Агентства по страхованию вкладов // Банковское право. – 2005. 8. Мирошников В.А. Агентство по страхованию вкладов: страховщик и конкурсный управляющий // Банковское право. – 2005. 9. Сергеев В.В. Страхование — не гарантирование // Эж-Юрист. - 2004. 10. Турбанов А.В. Концепция организации и функционирования системы страхования банковских вкладов в России // Банковское право. – 2005. 11. Фролов П.В. Особенности организационно-правового статуса государственной корпорации «Агентство по страхованию вкладов» // Банковское право. – 2005. 12. Завода Е.А. Агентство по страхованию вкладов как юридическое лицо публичного права// Банковское право, 2008. 13. Турбанов А.В «Финансовое оздоровление банковской системы Российской Федерации: первые итоги и перспективы» // Деньги и кредит. – 2009. 14. Материалы официального сайта Агенства по страхованию вкладов http://www.asv.org.ru 15. Материалы официального сайта Центрального Банка РФ http://www.cbr.ru 16. Материалы сайта «Консультант плюс» http://www.consultant.ru/ [16]

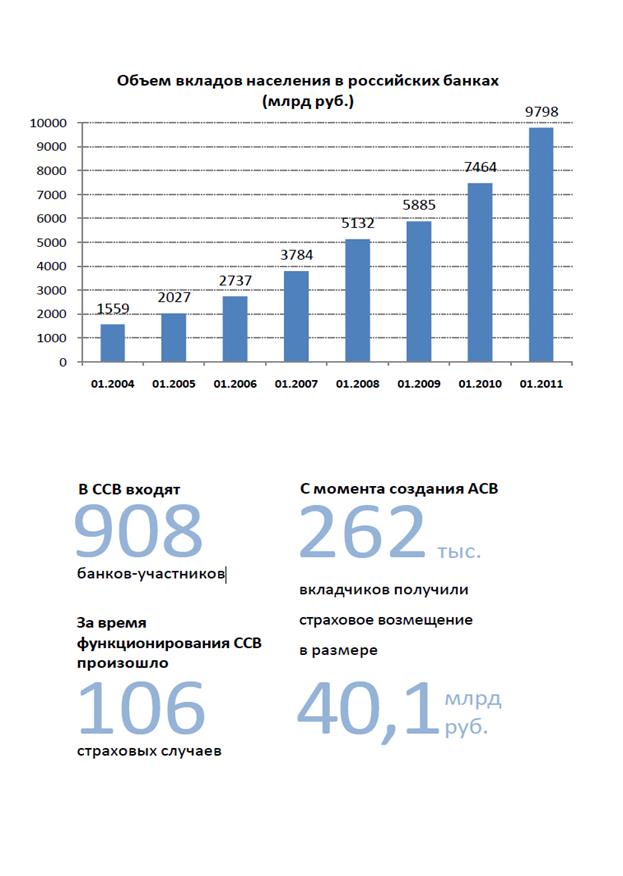

[17] Приложение 2.

[1] Федеральный закон от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» ч. 1 ст. 14. [2] См. Приложения 1,2,3 [3] Федеральный закон от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» ст.15 [4] Федеральный закон от 10.07.2002 г. №86-ФЗ «О Центральном Банке Российской Федерации (Банке России)» ч.1 ст. 74 [5] Гарсия Г. Страхование депозитов и управление кризисами, 2000 [6] Федеральный закон от 12.01.1996 № 7-ФЗ "О некоммерческих организациях" ст. 2 п. 1 [7] Федеральный закон от 12.01.1996 № 7-ФЗ "О некоммерческих организациях" ст. 7 п. 1 [8] Федеральный закон от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» ст.15, ст. 19 [9] Федеральный закон от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» ст.16 [10] Федеральный закон от 25.02.1999 № 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций» п.6 ст. 50.20 [11] По данным Агентства по страхованию вкладов на 10.06.2011 [12] Использован материал с официального сайта Банка России http://www.cbr.ru [13] Использован материал с официального сайта Банка России http://www.cbr.ru [14] Федеральным законом от 2.12.1990 № 395-1«О банках и банковской деятельности» ст. 11 [15] Прирост (уменьшение) вкладов, приобретение ценных бумаг, изменение задолженности по кредитам, приобретение недвижимости. [16] Статистическая информация буклета Агентства по страхованию вкладов [17] Статистическая информация буклета Агентства по страхованию вкладов [18] Статистическая информация буклета Агентства по страхованию вкладов РОССИЙСКИЙ ЭКОНОМИЧЕСКИЙ УНИВЕРИТЕТ ИМ. Г. В. ПЛЕХАНОВА.

Кафедра «Банковского дела»

КУРСОВАЯ РАБОТА

по дисциплине «Кредитный рынок»

ЧТО И КАК ПИСАЛИ О МОДЕ В ЖУРНАЛАХ НАЧАЛА XX ВЕКА Первый номер журнала «Аполлон» за 1909 г. начинался, по сути, с программного заявления редакции журнала...  ЧТО ТАКОЕ УВЕРЕННОЕ ПОВЕДЕНИЕ В МЕЖЛИЧНОСТНЫХ ОТНОШЕНИЯХ? Исторически существует три основных модели различий, существующих между...  Что вызывает тренды на фондовых и товарных рынках Объяснение теории грузового поезда Первые 17 лет моих рыночных исследований сводились к попыткам вычислить, когда этот...  Что способствует осуществлению желаний? Стопроцентная, непоколебимая уверенность в своем... Не нашли то, что искали? Воспользуйтесь поиском гугл на сайте:

|