|

|

Участие банков в системе страхования вкладов и институциональные аспекты развития рынка вкладов ⇐ ПредыдущаяСтр 5 из 5

В 2010 г. происходил плавный восстановительный рост российской экономики. Рост объема ВВП за год составил 4%, промышленное производство в 2010 г. выросло на 8,2%. Вследствие увеличения уровня цен на продукцию российского экспорта произошел рост объемов чистого экспорта в стоимостном выражении, выросло конечное потребление, немного увеличились инвестиции в основной капитал. В соответствии с данными Росстата доля организованных сбережений[15] в структуре использования доходов населения в 2010 г. выросла с 14 до 14,6%. В свою очередь сократились расходы на покупку наличной иностранной валюты (с 5,5 до 3,7%), обязательные платежи и взносы (с 10,6 до 10,1%), расходы на потребление немного выросли (с 69,5 до 69,8%).

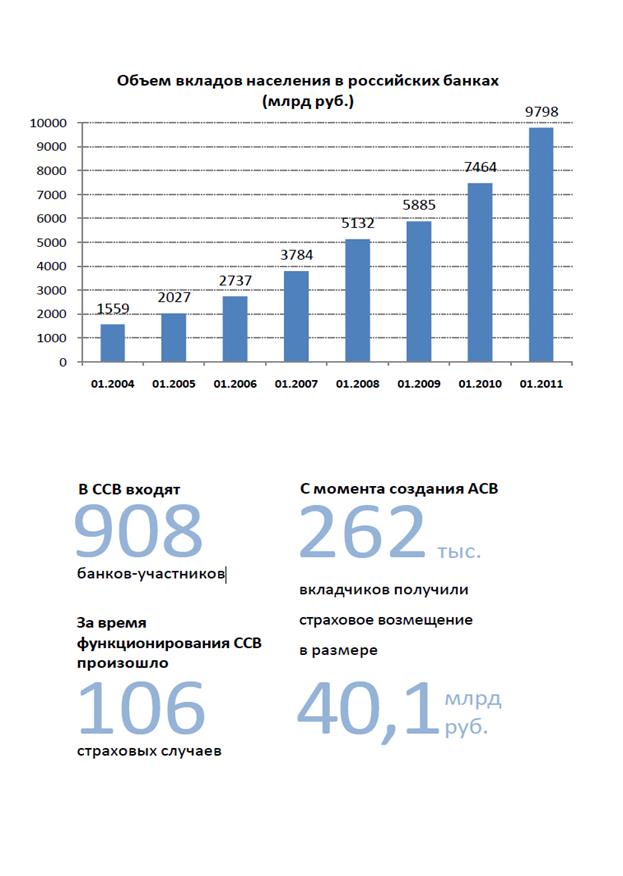

Общая сумма банковских вкладов физических лиц на 1 января 2011 г. составила 22,1% ВВП, увеличившись за прошлый год на 3 п.п.

В 2010 г. число банков, имеющих право на привлечение во вклады денежных средств физических лиц, снизилось на 30 до 819 кредитных организаций.

По состоянию на 1 января 2011 г. в реестр банков – участников ССВ включено 909 банков. Разница между количеством банков – участников ССВ (909) и количеством банков, обладающих лицензией на право работы с физическими лицами (819), связана с произошедшими страховыми случаями и запретом в отношении ряда банков привлекать средства физических лиц. Объем размещенных в них средств населения составил 9,8 трлн. руб., увеличившись за 2010 г. на 31,3%. В общем объеме вкладов населения в банках – участниках ССВ депозиты и счета, на которые распространяется действие закона о страховании вкладов, занимают свыше 99%. Размер страховой ответственности АСВ все еще находятся на уровне, достигнутом при повышении размера страхового возмещения в 2008 г. Это свидетельствует о том, что существующий уровень страхового возмещения соответствует уровню доходов и структуре вкладов населения. Доля страховой ответственности АСВ по отношению к вкладам в перечисленных группах на 1 января 2011 г. оценивается следующим образом: 85,5% – в Сбербанке, 53,5% – в банках с объемом вкладов более 10 млрд. руб. и 60,5% – в банках с объемом вкладов от 1 до 10 млрд. руб.

В 2010 г. ССВ способствовала поддержанию доверия населения к банковской системе. В течение года вклады продолжали быстро расти даже на фоне снижения процентных ставок ниже уровня инфляции. Указанное свидетельствует о том, что граждане рассматривают банковские вклады в первую очередь как надежное размещение денежных средств. Среди основных факторов развития рынка вкладов можно выделить следующие: - состояние рынка банковских вкладов будет подвержено влиянию таких факторов, как доходы населения, инфляция и процентные ставки в банках, уровень потребительского кредитования и динамика обменного курса рубля, уровень доверия населения к банкам. - увеличение размера страхового возмещения будет осуществляться только при наличии для этого социально-экономической необходимости и финансовых возможностей системы страхования вкладов; - сохранится тенденция постепенного сокращения числа действующих кредитных организаций (в среднем на 20–60 в год), в том числе за счет процессов консолидации в банковском секторе. При этом на структуру банковской системы будут оказывать влияние повышающиеся требования к минимальному размеру собственных средств (капитала) банков; - массовых банкротств банков – участников ССВ не будет, в то же время возможны единичные банкротства, в том числе средних и крупных банков. Среднее число страховых случаев будет составлять ежегодно от 20 до 50 с тенденцией к уменьшению к концу планового периода; - поступление банков на санацию может носить единичный характер, а применяемые механизмы санации будут ограничены передачей части активов и обязательств в финансово устойчивые банки. По базовому сценарию Агентства в 2011 г. средства населения в банковской системе могут увеличиться на 2,6–2,8 трлн. руб., что соответствует росту совокупного размера вкладов на 26,5–28,5%. Объем средств физических лиц в банках на конец 2011 г. оценивается в 12,4–12,6 трлн. руб. Указанный прогноз исходит из неизменности сберегательного поведения населения и продолжения тенденций на рынке вкладов, наблюдавшихся в минувшем году. В то же время в качестве консервативного сценария, учитывающего возможное замедление прироста депозитов как нарастающей реакция населения на их отрицательную доходность, Агентство рассматривает увеличение объема вкладов на 24,5–25,5%. При любом из указанных сценариев Агентство обеспечит выполнение функции по страхованию вкладов в полном объеме.

Стратегия развития АСВ

Стратегия развития АСВ основывается на нормах законодательства, регламентирующих деятельность Агентства по выполнению возложенных на него государством функций и полномочий, решениях Президента и Правительства Российской Федерации и Банка России. Основное направление стратегии - сбалансированное развитие и модернизацию всех бизнес-процессов агентства для достижения к концу планового периода максимального соответствия «Основополагающим принципам для эффективных систем страхования депозитов», утвержденным Базельским комитетом по банковскому надзору совместно с Международной ассоциацией страховщиков депозитов. Реализация стратегии будет осуществляться путем подготовки и выполнения утверждаемых правлением АСВ перспективного пятилетнего плана основных мероприятий, а также годовых планов. Оценка хода реализации стратегии будет осуществляться на основе целевых показателей эффективности деятельности агентства (ЦПЭ). Результаты анализа будут ежегодно докладываться совету директоров АСВ, а также отражаться в годовых отчетах агентства. Стратегические цели и задачи Агентства, связанные с выполнением его трех основных функций, сформулированы следующим образом: - Эффективная защита вкладчиков от потери застрахованных сбережений. - Осуществление действенных мер по предупреждению банкротства банков с максимальным использованием возможностей частных инвесторов. - Максимально возможное и справедливое удовлетворение требований кредиторов при минимизации установленных законом сроков проведения процедур конкурсного производства (ликвидации). Для обеспечения эффективной деятельности Агентства необходимо: 1. Внедрение в Агентстве современных моделей управления; 2. Технологическая модернизация Агентства, всестороннее применение передовых технологий и инноваций; 3. Поддержание высокой информированности населения о системе страхования вкладов, предоставление значимой информации о процедурах ликвидации и санации банков; 4. Постоянное повышение квалификации и производительности труда персонала. Важным вопросом является обеспечение юридической защищенности Агентства и его работников (так же как и работников Банка России) при выполнении ими процедур санации и ликвидации банков. Основополагающие принципы для эффективных систем страхования депозитов, утвержденные Базельским комитетом по банковскому надзору и Международной ассоциацией страховщиков депозитов, устанавливают, что «страховщик депозитов и лица, работающие на него, должны иметь защиту от судебного преследования за решения и действия, принятые ими в ходе добросовестного выполнения возложенных на них функций и полномочий». Российская система страхования вкладов пока не соответствует указанному рекомендованному принципу. Это затрудняет принятие своевременных и решительных мер в рамках санации и ликвидации банков, в частности, по расследованию сомнительных сделок и преследованию лиц, виновных в доведении кредитных организаций до банкротства или предбанкротного состояния. В совокупности все цели направлены на сбалансированное развитие и модернизацию всех внутренних процедур Агентства с тем, чтобы к концу планового периода достичь максимального соответствия международно-признанным основополагающим принципам для эффективных систем страхования депозитов. Это позволит повысить качество банковской деятельности и обеспечит долгосрочную эффективность и устойчивость бизнеса кредитных организаций.

ЗАКЛЮЧЕНИЕ В настоящее время ситуациюв банковской системе можно оценить как стабильную. Большинство банков в основном завершило процесс адаптации к новым реалиям, они перешли к наращиванию объемов проводимых операций. В свою очередь, эти процессы отразились и на деятельности Агентства по страхованию вкладов. Деятельность Агентства направлена на реализацию публичных интересов. АСВ заинтересовано в обеспечении стабильности банковской системы в России. Агентство не нацелено на получение прибыли, его задача - обеспечить нормальное функционирование системы страхования вкладов. Реализовать данную задачу можно, лишь предоставив Агентству необходимый объем управленческих полномочий. АСВ позиционируется в качестве одного из агентов государства по осуществлению финансовой политики в стране в целом. Исследование правового статуса Агентства по страхованию вкладов позволило сделать вывод о том, что действующее законодательство не позволяет однозначно отнести АСВ к верхнему, либо к нижнему уровню банковской системы, что затрудняет определение его места в банковской системе России. Сегодня существование Агентства имеет огромный потенциал не только для повышения стабильности банковской системы и доверия населения к кредитным организациям, но и также для коренной реструктуризации верхнего уровня банковской системы России, управленческого уровня. Незначительные изменения полномочий Агентства, направленные на наделение его управленческими полномочиями, позволит ликвидировать монополизм Центробанка в управлении банковской системой страны. Для создания полисубъектной системы управления в сфере банковской деятельности целесообразно наделить Агентство по страхованию вкладов правами на непосредственное получение от банков финансовой отчетности и на самостоятельное проведение тематических проверок банков - участников системы страхования (результаты проверки должны признаваться обязательными как для проверяемого банка, так и для ЦБ РФ). Поскольку от финансового положения кредитной организации зависит финансовая устойчивость системы страхования, АСВ будет очень заинтересовано в эффективном выполнении этой функции, что обеспечит неформальный подход к финансовому надзору. По мере распространения закона о страховании вкладов на другие категории депозитов под надзор АСВ будут постепенно переходить новые кредитные организации. Речь идет исключительно о финансовом надзоре, т.е. надзоре за финансовым положением кредитных организаций. Вопросы соблюдения банковского законодательства должны остаться в надзорной компетенции Центробанка. Агентству также целесообразно передать полномочия по санации кредитных организаций-участников системы страхования вкладов в порядке осуществления мер по предупреждению банкротства, непосредственная заинтересованность АСВ в недопущении банкротства банков будет способствовать более ответственному подходу к процедуре финансового оздоровления. В этой связи вполне логично предоставление права АСВ осуществлять финансовую поддержку банков-участников системы, испытывающих трудности с ликвидностью. Однако при обязательном контроле со стороны Агентства за финансовой политикой банка с момента предоставления такой помощи. Необходимо также предусмотреть право Агентства исключать банк из системы страхования вкладов за несвоевременную уплату страховых взносов, что должно являться безусловным основанием для отзыва банковской лицензии. В период кризиса Агентство обеспечивало бесперебойное функционирование системы страхования вкладов, эффективное управление конкурсным производством (ликвидацией) в несостоятельных банках и реализация мер финансового оздоровления в социально и экономически значимых банках способствовали поддержанию стабильности банковской системы, расширению кредитования банками производственных предприятий в целях устойчивого экономического развития страны. В социальной сфере, защищая права и законные интересы граждан, предприятий и организаций, столкнувшихся с проблемами банков, Агентство содействовало сохранению рабочих мест, увеличению налоговых поступлений в бюджет, положительно воздействуя таким образом на социальную ситуацию в целом ряде регионов. Путем быстрого возврата сбережений вкладчикам несостоятельных банков Агентство препятствовало снижению благосостояния и уровня жизни людей, способствовало социальной стабильности, улучшению морального климата в семьях и в обществе в целом. Сейчас АСВ выполняет три функции: процедуры по выплате страхового возмещения, ликвидации и санации банков. Все эти функции связаны между собой и взаимодополняемы. Они направлены на решение одних и тех же задач — защиту кредиторов и защиту банковской системы. СПИСОК ЛИТЕРАТУРЫ

1. Федеральный закон от 23.12.2003 N 177-ФЗ "О страховании вкладов физических лиц в банках Российской Федерации" (ред. от 29.12.2010). 2. Указание Банка России от 16.01.2004 г. № 1379-У «Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов» (ред. от 27.10.2009). 3. Федеральный закон от 12.01.1996 № 7-ФЗ "О некоммерческих организациях" 4. Федеральный закон от 25.02.1999 № 40-ФЗ "О несостоятельности (банкротстве) кредитных организаций" 5.Федеральный закон 10.07.2002 г. №86-ФЗ «О Центральном Банке Российской Федерации (Банке России)» (ред. 07.02.2011 г.). 6. Гарсия Г. Страхование депозитов и управление кризисами, 2000 7. Голубев С.А., Гузнов А.Г., Комиссарова М.В. Система страхования вкладов: вопросы взаимоотношения Банка России и Агентства по страхованию вкладов // Банковское право. – 2005. 8. Мирошников В.А. Агентство по страхованию вкладов: страховщик и конкурсный управляющий // Банковское право. – 2005. 9. Сергеев В.В. Страхование — не гарантирование // Эж-Юрист. - 2004. 10. Турбанов А.В. Концепция организации и функционирования системы страхования банковских вкладов в России // Банковское право. – 2005. 11. Фролов П.В. Особенности организационно-правового статуса государственной корпорации «Агентство по страхованию вкладов» // Банковское право. – 2005. 12. Завода Е.А. Агентство по страхованию вкладов как юридическое лицо публичного права// Банковское право, 2008. 13. Турбанов А.В «Финансовое оздоровление банковской системы Российской Федерации: первые итоги и перспективы» // Деньги и кредит. – 2009. 14. Материалы официального сайта Агенства по страхованию вкладов http://www.asv.org.ru 15. Материалы официального сайта Центрального Банка РФ http://www.cbr.ru 16. Материалы сайта «Консультант плюс» http://www.consultant.ru/ [16]

[17] Приложение 2.

[1] Федеральный закон от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» ч. 1 ст. 14. [2] См. Приложения 1,2,3 [3] Федеральный закон от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» ст.15 [4] Федеральный закон от 10.07.2002 г. №86-ФЗ «О Центральном Банке Российской Федерации (Банке России)» ч.1 ст. 74 [5] Гарсия Г. Страхование депозитов и управление кризисами, 2000 [6] Федеральный закон от 12.01.1996 № 7-ФЗ "О некоммерческих организациях" ст. 2 п. 1 [7] Федеральный закон от 12.01.1996 № 7-ФЗ "О некоммерческих организациях" ст. 7 п. 1 [8] Федеральный закон от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» ст.15, ст. 19 [9] Федеральный закон от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» ст.16 [10] Федеральный закон от 25.02.1999 № 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций» п.6 ст. 50.20 [11] По данным Агентства по страхованию вкладов на 10.06.2011 [12] Использован материал с официального сайта Банка России http://www.cbr.ru [13] Использован материал с официального сайта Банка России http://www.cbr.ru [14] Федеральным законом от 2.12.1990 № 395-1«О банках и банковской деятельности» ст. 11 [15] Прирост (уменьшение) вкладов, приобретение ценных бумаг, изменение задолженности по кредитам, приобретение недвижимости. [16] Статистическая информация буклета Агентства по страхованию вкладов [17] Статистическая информация буклета Агентства по страхованию вкладов [18] Статистическая информация буклета Агентства по страхованию вкладов   Конфликты в семейной жизни. Как это изменить? Редкий брак и взаимоотношения существуют без конфликтов и напряженности. Через это проходят все...  Что делает отдел по эксплуатации и сопровождению ИС? Отвечает за сохранность данных (расписания копирования, копирование и пр.)...  Что будет с Землей, если ось ее сместится на 6666 км? Что будет с Землей? - задался я вопросом...  Система охраняемых территорий в США Изучение особо охраняемых природных территорий(ООПТ) США представляет особый интерес по многим причинам... Не нашли то, что искали? Воспользуйтесь поиском гугл на сайте:

|